전일 미국 시장의 흐름과 특징

다우+0.58%/나스닥+2.20%(14,843P)/S&P 500+1.41%(4,763P)WTI$70.8/달러 인덱스 102.0/원화 1,313원/위안화 7.15위안 10년 만기 국채 수익률4.02%/2년 만기 4.36%/3개월 만기 5.39%특징:20MA에서 지난주 주목.김은 반등을 시도했던 → 어제는 장중 계속 반등 주요 지표의 변화 없이 급등 → 기술 주식 섹터 및 종목 강세 CES를 앞두고 AI관련 기술 주가 급등 사우디 아시아 지역 판매 단가 인하 → 유가 하락 정유 주식 하락 애플+2.42%($185), 테슬라+1.25%, 엔비디아+6.43%($522)MS+1.89%, 마이크론+1.80%, 인텔+3.33%, AMD+5.48%아마존+2.66%, 메타+1.91%, 넷플릭스+2.29~31~

전일 국내시장의 흐름과 특징

코스피 -0.40%(2,567P) / 코스닥 +0.11%(879P) 코스피 수급: 개인+2,530억 / 외국인+1,700억 / 기관-4,375억 코스닥 수급: 개인+912억 / 외국인+12억 / 기관-575억 특징: 미국 반등 시도 구간 진입 – 지수 차트 20MA → 외국인 선물/금두 프로그램 매도 감소 → 아침 소폭 상승 출발 → 선물 하락/차익 프로그램 매도 증가, 지수 전환(금투-2,511억511억원, AIPT), 사모펀드-0601, CES 90억원 앞두고 있다

오늘 시황전망과 투자전략 오늘의 이슈 : CES 2024(~12일) / 삼성전자 잠정실적 발표 매크로, 12월 29일 첫 하락 → 전일 큰 양봉으로 29일 종가 근접 애플 하락 주도하는 동안 엔비디아, MS 등은 제한적 하락 CES를 기점으로 다시 AI 부상(미국은 AI 관련 주가 시가총액 상위) 행사로 인한 섹터별, 종목별 차별화/실적 시즌도 차별화 요인 국내.CES, JP모건 헬스케어 컨퍼런스 행사 테마시세 이후 실적발표 이어져→ 종목별 차별화 장세 (시장관심: 1월 18일 갤럭시 24/2월 2일 애플비전 프로) (삼성전자-클라우드, 온디바이스, 차량용 등 맞춤형 HBM)

오늘 시황전망과 투자전략 오늘의 이슈 : CES 2024(~12일) / 삼성전자 잠정실적 발표 매크로, 12월 29일 첫 하락 → 전일 큰 양봉으로 29일 종가 근접 애플 하락 주도하는 동안 엔비디아, MS 등은 제한적 하락 CES를 기점으로 다시 AI 부상(미국은 AI 관련 주가 시가총액 상위) 행사로 인한 섹터별, 종목별 차별화/실적 시즌도 차별화 요인 국내.CES, JP모건 헬스케어 컨퍼런스 행사 테마시세 이후 실적발표 이어져→ 종목별 차별화 장세 (시장관심: 1월 18일 갤럭시 24/2월 2일 애플비전 프로) (삼성전자-클라우드, 온디바이스, 차량용 등 맞춤형 HBM)

주요 이슈 1. 중국 항저우 그룹”납 땜 자동차 거래 정지(홍콩 경제 일보) 한다 그룹 사업 다각화로 추진된 전기 자동차 사업의 악화 →”조만간 내부 정보를 공시할 예정”납 땜 그룹 구조 조정의 일환으로 해석2. 카드 연체율 급등(한경)연체 금액, 23년 제3분기 말 기준으로 2.7조원(22년 제3분기 1.3조원)→ 2014년 현행 카드 회사 체제 이후 최대 금액 리볼빙 잔액 7.6조원/카드 대출 잔액 38.8조원, 월마트, 월마트” 풀 코스트”등 미국산 라면 시장에 들어”AI점포 관리 시스템 도입 AI을 활용한 미래형 점포-디지털 전환 본격화 5. 최첨단 모바일 D램,”LPDDR5X”올해 본격 성장 전망 스마트 폰 업체 AI기능 탑재한 차세대 제품 전환 6. 비트 코인 현물 ETF승인 기대 비트 코인 선물+6.8%$47,625블룸버그 승인 확률 95%, 운용 업체 유치전(수수료 블랙록 30bp.ARK25bp발표)7.11번가,”강제 매각 개시(서울 경제)대주주 SK스퀘어의 우선 매수 청구권 행사 포기 사모 펀드 운용 회사 보유 18.18%로 SK스퀘어 지분 80.26%매각 매각 매각 주체는 재무적 투자자-국민 연금 4,500억, 새마을 금고 500억등 8. 중국발 저가 공세, 개미의 한국 공략 개미 익스프레스 한국 투자 계획 발표 23년 제3분기에 위 직구 순위:중국 2.2조, 미국 1.3조, 유럽 0.6조 23년 사용자 수 371명 증가율(7만명)증가율)

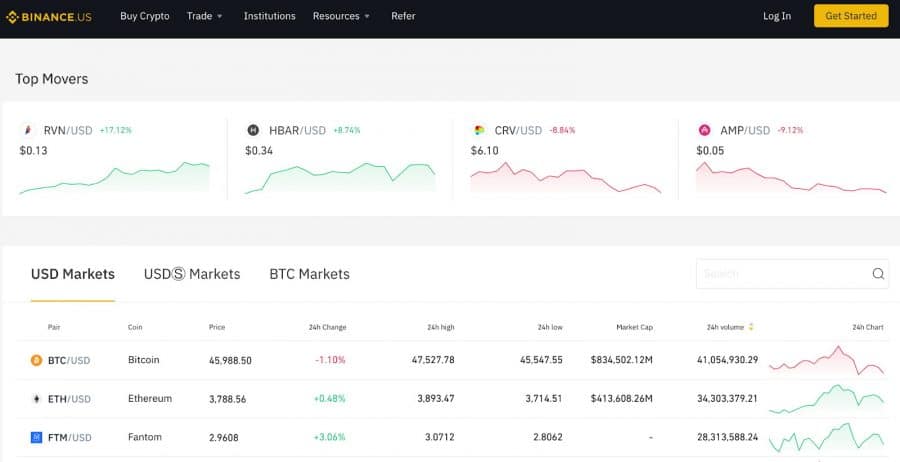

주요 이슈 1. 중국 헝다그룹의 ‘헝다자동차 거래정지(홍콩경제일보) 헝다그룹 사업 다각화로 추진된 전기차 사업 악화 → “조만간 내부 정보 공시 예정” 헝다그룹 구조조정의 일환으로 풀이 2. 카드, 연체율 급등(한경) 연체액, 23년 3분기 말 기준 2.7조원(22년 3분기 1.3조원) → 2014년 현행 카드사 체제 이후 최대금액 리볼빙 잔액 7.6조원 / 카드론 잔액 38.8조원, 월마트, 월마트 등 미국산 라면시장에 진입하는, ‘AI 점포관리시스템 도입 AI를 활용한 미래형 점포-디지털 전환 본격화 5. 최첨단 모바일 D램, ‘LPDDR5X’ 올해 본격 성장 전망 스마트폰 제조사의 AI 기능 탑재 차세대 제품 전환 6. 비트코인 현물 ETF 승인 기대 비트코인 선물+6.8% $47,625 블룸버그 승인 확률 95%, 운용사 유치전(수수료 블랙록 30bp. ARK25bp 발표) 7.11번가, “강제매각개시(서울경제) 최대주주 SK스퀘어 우선매수청구권 행사 포기 사모펀드 운용사 보유 18.18%와 SK스퀘어 지분 80.26% 매각 매각 매각 주체는 재무적 투자자 – 국민연금 4,500억, 새마을금고 500억 등 8. 중국발 저가공세, 알리의 한국 공략 알리익스프레스 한국 투자계획 발표 23년 3분기 헤위직구 순위 : 중국 2.2조, 미국 1.3조, 유럽 0.6조 23년 사용자수 371명 증가율(7만명)과 증가율